Налоговый вычет за домашнее или онлайн-обучение: кто и как его может получить, как рассчитать сумму вычета, какие документы собрать

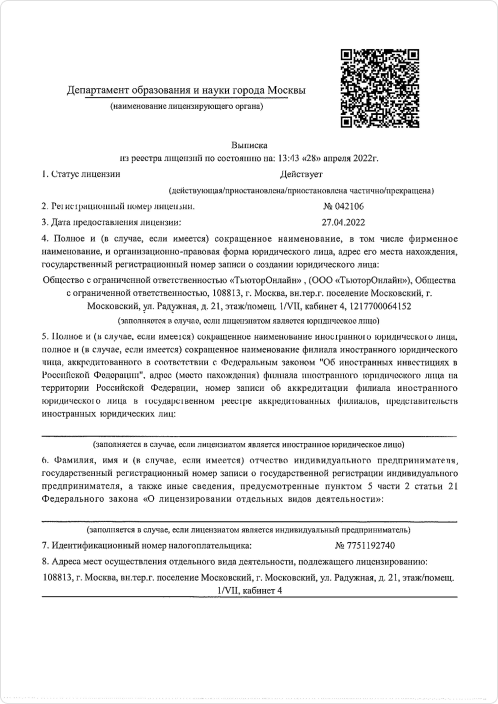

Платное онлайн-обучение в нашей школе официально становится дешевле! А все благодаря лицензии, которая теперь дает право вернуть часть налогов родителям, чьи дети занимаются на наших уроках.

Внимание!

Налоговый вычет на обучение в школе “Альфа” могут получить клиенты, которые совершили оплату ПОСЛЕ 27.04.2022г.

В этой статье подробно расскажем о том, что собой представляет налоговый вычет, кто его может получить и какие документы для этого понадобятся.

Какие документы необходимо получить в школе Альфа?

Где и как учиться, чтобы получить налоговый вычет?

Для налогового вычета мы предоставляем:

- Копию лицензии по ссылке

- Справку об оплате образовательных услуг. Свяжитесь с нами по любому удобному каналу связи.

- Копию лицензии по ссылке

- Справку об оплате образовательных услуг. Свяжитесь с нами по любому удобному каналу связи.

Налоговый вычет можно получить за платное образование независимо от формы получения знаний (дистанционно или очно).

Главное условие – у учреждения образования должна быть лицензия государственного образца на предоставление образовательных услуг.

В рамках исключения можно получить налоговый вычет за обучение у ИП, которые сами преподают – им необязательно получать лицензию. Обязательно е условия в этом случае – ИП должен быть зарегистрирован в ЕГРИП (Едином государственном реестре индивидуальных предпринимателей) как лицо, осуществляющее образовательную деятельность.

Главное условие – у учреждения образования должна быть лицензия государственного образца на предоставление образовательных услуг.

В рамках исключения можно получить налоговый вычет за обучение у ИП, которые сами преподают – им необязательно получать лицензию. Обязательно е условия в этом случае – ИП должен быть зарегистрирован в ЕГРИП (Едином государственном реестре индивидуальных предпринимателей) как лицо, осуществляющее образовательную деятельность.

Лицензия школы “Альфа” школы:

Кто может получить налоговый вычет за домашнее обучение?

За что возвращают налог на обучение?

На каких условиях можно получить налоговый вычет на онлайн-образование?

Как получить налоговый вычет?

Какая максимальная сумма вычета за домашнее обучение?

Получить налоговый вычет могут следующие люди:

Вы сможете вернуть часть уплаченных налогов, если:

Если ребенок получает семейное (домашнее) образование, родители могут вернуть часть налогов при соблюдении следующих условий:

Налоговый вычет можно получить за 3 последних года. Если вы получали платное образование еще в 2015, вернуть налог за этот период будет нельзя.

За год обучения можно получить вычет только за сумму НЕ БОЛЕЕ 120 000 рублей. Если вы потратили на образование за год больше этой суммы, то получить вычет можно только 15 600 рублей – это 13% от 120 000 рублей.

Если вы платите за обучение ребенка/брата/сестры, то вычет можно получить только с суммы за год, не превышающей 50 000 рублей. То есть максимальная сумма вычета за образование ребенка до 24 года составит 9100 рублей (если вы потратите на обучение >50 000 рублей).

Если вы платите за обучение ребенка/брата/сестры, то вычет можно получить только с суммы за год, не превышающей 50 000 рублей. То есть максимальная сумма вычета за образование ребенка до 24 года составит 9100 рублей (если вы потратите на обучение >50 000 рублей).

1.Максимальный размер расходов на платное образование не превышает рублей в год. Государство вернет 13% от этой суммы.

2.Сумма налогового вычета не может быть больше уплаченного родителями подоходного налога.

НЕ могут получить налоговый вычет: безработные студенты, ИП на упрощенке/ЕНВД/патенте, люди, оплачивающие услуги образования средствами материнского капитала, жены/мужья, дальние родственники (тети/дяди, бабушки/дедушки и др.).

резиденты РФ;

получают официальный доход, с которого уплачивают 13% налога;

ИП, работающие по общей системе налогообложения.

получают официальный доход, с которого уплачивают 13% налога;

ИП, работающие по общей системе налогообложения.

получали платное образование сами;

получал платное очное образование ваш ребенок младше 24 лет;

получал платное образование брат/сестра/бывший подопечный младше 24 лет;

получал платное образование опекаемый подопечный младше 18 лет;

находитесь в академическом отпуске и оплачиваете образование ребенка младше 24 лет.

получал платное очное образование ваш ребенок младше 24 лет;

получал платное образование брат/сестра/бывший подопечный младше 24 лет;

получал платное образование опекаемый подопечный младше 18 лет;

находитесь в академическом отпуске и оплачиваете образование ребенка младше 24 лет.

Как рассчитать сумму вычета?

Какие документы нужны для получения налогового вычета?

Давайте на живом примере попробуем рассчитать, какую сумму вычета вы получите за год домашнего обучения ребенка.

Какие документы нужны для получения налогового вычета?

Для получения налогового вычета на семейное обучение через работодателя, предоставьте в бухгалтерию следующий пакет документов:

Для получения этого уведомления соберите для ФНС следующий список документов:

Но в зависимости от того, как именно вы будете оформлять (через налоговую или через работодателя), пакет документов будет разный.

Этот способ хорош тем, что налоговый вычет вам вернут сразу, не дожидаясь конца календарного года. Работодатель будет выплачивать сумму налогового вычета частями ежемесячно. В бухгалтерии с вас просто на какое-то время перестанут высчитывать НДФЛ, пока не покроют положенную сумму.

При оформлении через налоговую службу возврат денег происходит единоразово с выплатой всей суммы сразу.

Все эти документы можно подать онлайн на сайте ФНС. Но для этого у вас должна быть электронная подпись.

Отослать документы можно и заказным письмом по почте или принести лично.

Отослать документы можно и заказным письмом по почте или принести лично.

Для этого соберите необходимый пакет документов:

Заполненная декларация 3-НДФЛ (заполнить ее можно онлайн)

Справка по форме 2-НДФЛ о начисленных налогах (получите в бухгалтерии по месту работы или по всем местам работы, если оформлены в нескольких компаниях)

Копия лицензии или договора компании с номером лицензии, где получали образовательные услуги (вышлем по любому удобному каналу связи)

Чеки оплаты обучения

Заявление на возврат НДФЛ по причине расходов на образование

Документ, подтверждающий родство с ребенком или опекунство, если платите за его обучение (свидетельство о рождении)

Справка по форме 2-НДФЛ о начисленных налогах (получите в бухгалтерии по месту работы или по всем местам работы, если оформлены в нескольких компаниях)

Копия лицензии или договора компании с номером лицензии, где получали образовательные услуги (вышлем по любому удобному каналу связи)

Чеки оплаты обучения

Заявление на возврат НДФЛ по причине расходов на образование

Документ, подтверждающий родство с ребенком или опекунство, если платите за его обучение (свидетельство о рождении)

Оформление через работодателя

Оформление через налоговую

Ваша официальная зарплата составляет 50 000 рублей, «чистыми» на руки вы получаете 43 500 (отнимаем 13%=6500 рублей).

За год вы заплатили НДФЛ в размере 78 000 (12 месяцев * 6500 рублей). А еще вы прошли платные курсы повышения квалификации, которые обошлись в 30 000 рублей. 13% от этой суммы (то есть 3900 рублей) вам и вернет налоговая в качестве вычета за платное обучение.

Вы пошли на двухгодичные курсы, за каждый год обучения платите 70 000 рублей. Если запросите возврат налога в самом конце обучения за оба года сразу, то получите 15 600 – максимально возможная сумма вычета. Если будете просить в конце каждого года, то получите по 9100 за каждый год или в сумме 18 200 за все двухгодичное обучение.

Вы студент и подрабатываете курьером. Ваша зарплата 7000 в месяц до уплаты налогов. Сумма налогов за год составит 10920 рублей. За обучение вы платите 120 000 рублей в год. Но получить вычет от государства сможете только в размере 10920 (а не 15600 – максимальная сумма вычета)! Потому что именно столько вы отдали налогов, и государство не будет переплачивать.

Копии лицензии/выписки из ЕГРИП

Справку об оплате образовательных услуг. Чтобы получить её, напишите в нашу службу поддержки по любому каналу связи

Справку об оплате образовательных услуг. Чтобы получить её, напишите в нашу службу поддержки по любому каналу связи

Письменное заявление

Уведомление от налоговой о праве на вычет

Уведомление от налоговой о праве на вычет

Заявление на уведомление от налоговой о праве на вычет

Копию договора на оказание образовательных услуг с реквизитами лицензии (вышлем по запросу, напишите нам по любому удобному каналу связи)

Копию чеков оплаты обучения

Копию договора на оказание образовательных услуг с реквизитами лицензии (вышлем по запросу, напишите нам по любому удобному каналу связи)

Копию чеков оплаты обучения

Случай 1

Случай 2

Случай 3

Как долго возвращают налоговый вычет?

Как долго возвращают налоговый вычет?

Налоговая служба может проверять документы в течение 3-х месяцев. Возврат средств по налоговому вычету осуществляют в течение 1 месяца.

Если возвращаете через работодателя, то первые выплаты вы получаете уже со следующей зарплатой. И будете получать их каждый месяц, пока вам не вернут всю сумму положенного налогового вычета за дистанционное обучение.

Если возвращаете через работодателя, то первые выплаты вы получаете уже со следующей зарплатой. И будете получать их каждый месяц, пока вам не вернут всю сумму положенного налогового вычета за дистанционное обучение.

Получить налоговый вычет через налоговую службу можно на следующий год после совершения оплаты обучения. Если вы или ребенок проходил домашнее обучение платно в 2022 календарном году, то получить возврат налогов на обучение можно только в 2023 году.

Если получаете вычет через работодателя, он включается в ближайшие выплаты зарплаты, ждать следующего года не придется.

Если получаете вычет через работодателя, он включается в ближайшие выплаты зарплаты, ждать следующего года не придется.